Кредитные карты позволяют использовать деньги банка при покупках и возвращать их назад без процентов.

Существует очень много разных кредиток, везде свои нюансы и условия. Они могут отпугивать клиентов, потому что не всегда можно понять где хороший продукт, а где нет.

🔥 Представляю вам рейтинг лучших кредитных карт с кэшбэком за 2024-й год. Он должен помочь вам определиться с выбором.

Сразу нужно отметить, что почти все нижеперечисленные кредитные карты достойны вашего внимания.

Где-то действительно лучше условия, но зато в других предусмотрены бонусы, акции или скидки.

В общем, выбирайте исходя из собственных предпочтений и нужд.

Читайте статью: Где Срочно Взять Деньги — Подборка способов с Примерами.

ТОП-10 лучших кредиток с бесплатным обслуживанием

⚡ Тинькофф Платинум

- Кешбэк: до 30%.

- Лимит: 700 000 руб.

- Обслуживание: бесплатное.

- Период без %: до 12 мес.

- Ставка: от 12%.

- Решение: 2 минуты.

365 без % от Альфы

- Кешбэк: до 33%.

- Лимит: 500 000 руб.

- Обслуживание: бесплатное.

- Период без %: до 365 дней.

- Ставка: от 11,99%.

- Решение: 2 минуты.

Халва

- Кешбэк: до 10%.

- Лимит: 500 000 руб.

- Обслуживание: бесплатное.

- Рассрочка: до 18 месяцев.

- Ставка: от 0%.

- Решение: 5 минут.

#120НаВСЁ от Росбанка

- Кешбэк: до 5%.

- Лимит: 2 000 000 руб.

- Обслуживание: бесплатное.

- Период без %: до 120 дней.

- Ставка: от 20%.

- Решение: 1 день.

120 дней без платежей от Открытия

- Кешбэк: нет.

- Лимит: 500 000 руб.

- Обслуживание: бесплатное.

- Период без %: до 120 дней.

- Ставка: от 11,9%.

- Решение: 3 минуты.

Все что надо от Открытия

- Кешбэк: до 3%.

- Лимит: 1 500 000 руб.

- Обслуживание: бесплатное.

- Период без %: до 180 дней.

- Ставка: от 11,9%.

- Решение: 5 минут.

Карта «Возможностей» от ВТБ

- Кешбэк: до 50%.

- Лимит: 1 000 000 руб.

- Обслуживание: бесплатное.

- Период без %: до 110 дней.

- Ставка: от 19,9%.

- Решение: 5 минут.

Тинькофф Драйв

- Кешбэк: до 30%.

- Лимит: 700 000 руб.

- Обслуживание: 990 руб/год.

- Период без %: до 55 дней.

- Ставка: от 15%.

- Решение: 2 минуты.

Тинькофф All Airlines

- Кешбэк: до 50%.

- Лимит: 700 000 руб.

- Обслуживание: 1890 руб.

- Период без %: до 55 дней.

- Ставка: от 15%.

- Решение: 2 минуты.

МТС Кэшбэк

- Кешбэк: до 25%.

- Лимит: 1 000 000 руб.

- Обслуживание: бесплатное.

- Период без %: до 111 дней.

- Ставка: от 11,9%.

- Решение: 2 минуты.

Кредитка Уралсиб с кэшбэком

- Кешбэк: нет.

- Лимит: 1 000 000 руб.

- Обслуживание: бесплатное.

- Период без %: до 120 дней.

- Ставка: от 19,9%.

- Решение: 1 день.

Подборка самых выгодных кредитных карт

Если вы не хотите тратить время на прочтение всей дальнейшей статьи, где я расписал все условия и особенности каждой карты, предлагаю ознакомиться с этой таблицей. В ней вся основная информация по кредитным картам.

В таблице представлены максимальные значения. По факту они могут быть меньше, потому что банк сам определяет размер кредитного лимита, беспроцентный период и т. д.

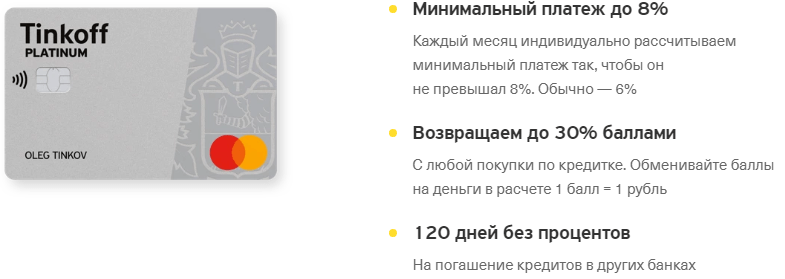

🏆 Кредитная карта Тинькофф Платинум

Тинькофф Платинум — кредитка от одного из самых популярных банков России. Если вы закажете у Тинькофф дебетовую карту, вам почти сразу же «одобрят» и кредитку. Правда, для окончательного решения придется заполнить анкету.

Данную анкету предлагает заполнить курьер, который доставляет карточку. Он же может рассказать обо всех условиях получения кредитки от Тинькофф.

Главное преимущество Тинькофф Платинум — рассрочка 0% в партнерских магазинах до 365 дней. То есть льготный период при покупках у партнеров будет длиться целый год. Во всех остальных случаях беспроцентный период — 55 дней, что тоже не мало.

Льготный период — это время, в течение которого вы можете пользоваться деньгами банка без процентов. Сколько потратили, столько же потом и положили обратно на карту.

Кстати, если вы когда-то брали кредиты в других банках, то с помощью Тинькофф Платинум можно будет погасить задолженность. И именно для этой опции действует расширенный беспроцентный период — 120 дней. Такая возможность доступна всего раз в год.

Особенности Тинькофф Платинум:

- 55 дней беспроцентного периода;

- Лимит до 300 000 рублей;

- Процентная ставка 12-29,9% годовых за покупки, 30-49,9% — за переводы с карты и снятие налички;

- Минимальный платеж до 8%. Обычно — 6%;

- Кэшбэк до 30% баллами с любой покупки. Можно обменять по курсу 1 к 1;

- Пополнение кредитки без комиссии. Наличными или переводом с карт других банков;

- Удобный онлайн-банк и мобильное приложение;

- Бесплатная доставка домой или в офис за 1-7 дней;

- Обслуживание карты — 590 рублей в год;

- Комиссия на снятие налички 2,9%+290 рублей.

Кредитная карта #МожноВСЁ от Росбанка

Кредитка #МожноВСЁ от Росбанка имеет огромный кредитный лимит в 1 миллион рублей. Также в ней предусмотрен кэшбэк до 10%. Льготный период по кредитке составляет 62 дня.

Еще здесь предусмотрено бесплатное обслуживание в первый месяц. Оно останется и на последующие месяцы при сумме покупок от 15 000 рублей. В остальных случаях — 99 рублей.

Особенности карты #МожноВСЁ:

- Кредитная лимит 1 000 000 рублей;

- Ставка по кредитку от 25,9% годовых;

- 62 дня беспроцентного периода;

- Бесплатное обслуживание;

- Бонусная программа на выбор: кэшбэк или Travel-бонусы;

- Снятие наличных во всех банкоматах;

- Без комиссии при снятии своих средств в банкоматах Росбанка, 1%+100 рублей в других банкоматах, 4,9%+290 рублей в прочих случаях;

- Онлайн-банк и мобильное приложение.

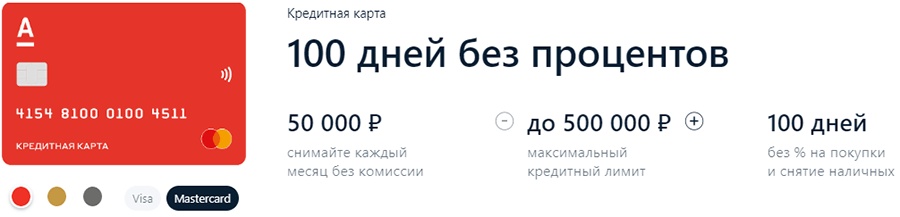

Карта 100 дней без % от Альфа-Банка

Главный плюс этой кредитной карты от Альфа-Банка — возобновляемый льготный период в целых 100 дней на все покупки и снятие наличных. Это значит, что 100 дней без процентов будут начинаться на следующий день после возврата потраченных средств. И так каждый раз.

Для обладателей кредитных карт от других банков предусмотрена возможность быстрого закрытия чужой карты. Нужно всего лишь подать заявление в течение двух недель с момента перевода задолженности. Справку из банка с вас никто не потребует.

Доступно три варианта на выбор: Classic (Standart), Gold, Platinum. Они отличаются по кредитному лимиту, стоимости годового обслуживания и комиссии за выдачу наличных. Также можно выбрать платежную систему: VISA или MasterCard.

Особенности карты 100 дней без %:

- Максимальный кредитный лимит до 500 000, 700 000 и 1 000 000 рублей для каждого типа карт;

- Снятие 50 000 рублей каждый месяц без комиссии;

- Возобновляемый беспроцентный период 100 дней на покупки и снятие наличных;

- Процентная ставка от 11,99%;

- Стоимость обслуживания: от 590, 2 990, 5490 рублей для каждого типа карт;

- Комиссия за выдачу наличных свыше 50 000 за месяц: 5,9%, минимум 500 рублей, 4,9%, минимум 400 рублей, 3,9%, минимум 300 рублей для каждого типа карт;

- Мобильное приложение и интернет-банк.

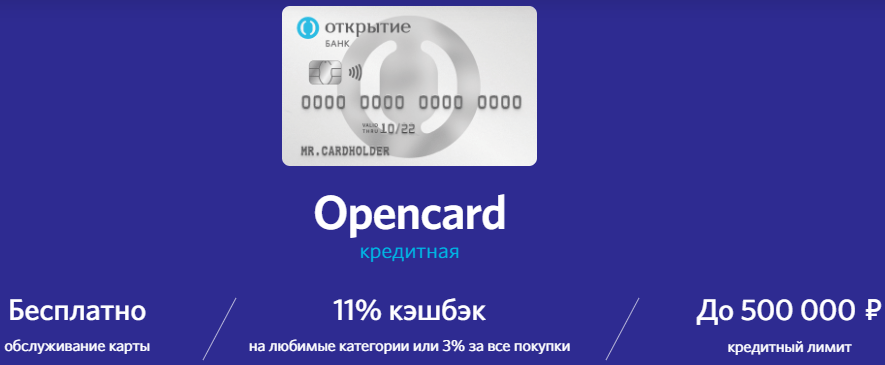

Кредитная карта Opencard от Банка «Открытие»

Кредитная карта Opencard от Банка Открытие позволяет получать до 11% кэшбэка на любимые категории или 3% на все остальные покупки. Каждый вариант обладает своими преимуществами. Клиент может менять вариант кэшбэка и любимые категории раз в месяц.

Кредитка привлекает бесплатным обслуживанием без каких-либо условий. Вам придется один раз заплатить 500 рублей за оформление. Но эти деньги вернутся на бонусный счет, если вы потратите 10 000 рублей и более.

Особенности карты Opencard:

- Кэшбэк 11% на выбранные категории или 3% на все покупки;

- Бесплатное обслуживание;

- Кредитный лимит 500 000 рублей;

- Льготный период до 55 дней;

- Процентная ставка от 19,9% годовых;

- Единый бонусный счет для всех карт Opencard;

- Пополнение с любых карт без комиссии;

- Мобильное приложение и интернет-банк.

Необходимые документы и требования к заемщику

Абы кому кредитную карту не одобрят. У каждого банка есть свои требования к заемщику. Где-то нужен только паспорт, но в этом случае не стоит рассчитывать на большую сумму.

Банк должен быть уверен, что вы вернете все потраченные средства. Поэтому он может запросить справку о доходах за определенный промежуток времени.

Стандартный перечень документов выглядит так:

- Паспорт гражданина РФ;

- Любой документ, подтверждающий личность (водительские права, загранпаспорт, полис ОМС, СНИЛС и т. д.);

- Справка о доходах (по форме банка или 2-НДФЛ).

Могут потребовать и другие документы, вроде копии свидетельства о регистрации авто или выписки по счету. Они чаще относятся к необязательным, но могут существенно повысить шансы на получение более выгодных условий.

Среди требований к заемщику:

- Возраст от 18 лет и старше;

- Гражданство РФ;

- Наличие постоянного дохода;

- Регистрация, фактическое проживание или место работы в городе, где есть отделение нужного банка.

Но, как я и сказал, каждый банк может выставлять свои требования к клиентам.

Заключение

Надеюсь, что этот рейтинг лучших кредитных карт с кэшбэком поможет вам сделать правильный выбор и найти подходящий продукт. Каждая кредитка в этом топе заслуживает внимания. Везде есть неплохие условия, которые могут подойти тем или иным категориям клиентов.

При выборе карты обязательно учитывайте процентную ставку и льготный период. Также вы должны понимать, что пользоваться кредитками нужно только в случае, если вы уверены в своей платежеспособности.

При невыполнении условий беспроцентного периода вы рискуете попасть в долговой омут и заиметь большое количество проблем. Но у понимающих и адекватных людей до такого точно не дойдет.